Фактуриране за нула време!

Платформата улеснява изпращане и плащане на фактури, автоматизира разходи и осигурява анализи на паричните потоци – всичко в на един клик разстояние.

Приключвайте месеца по-бързо

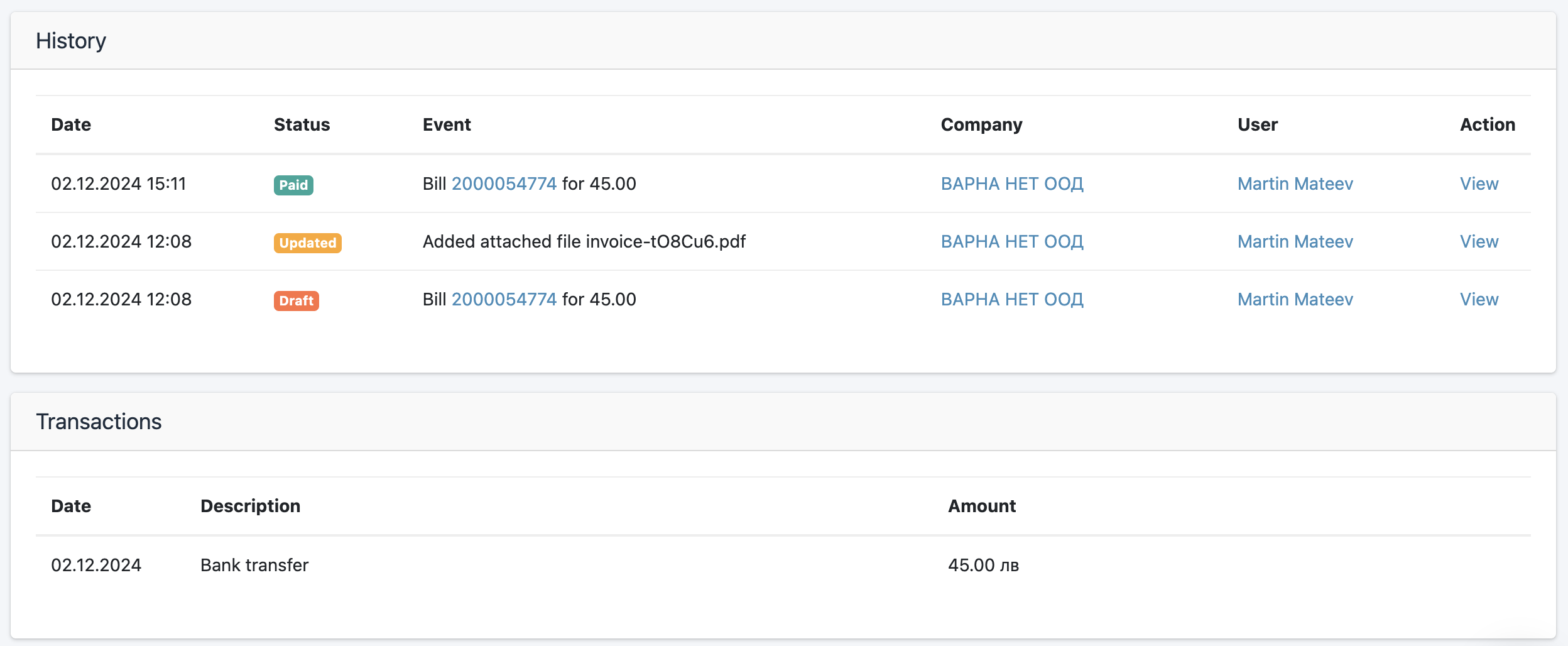

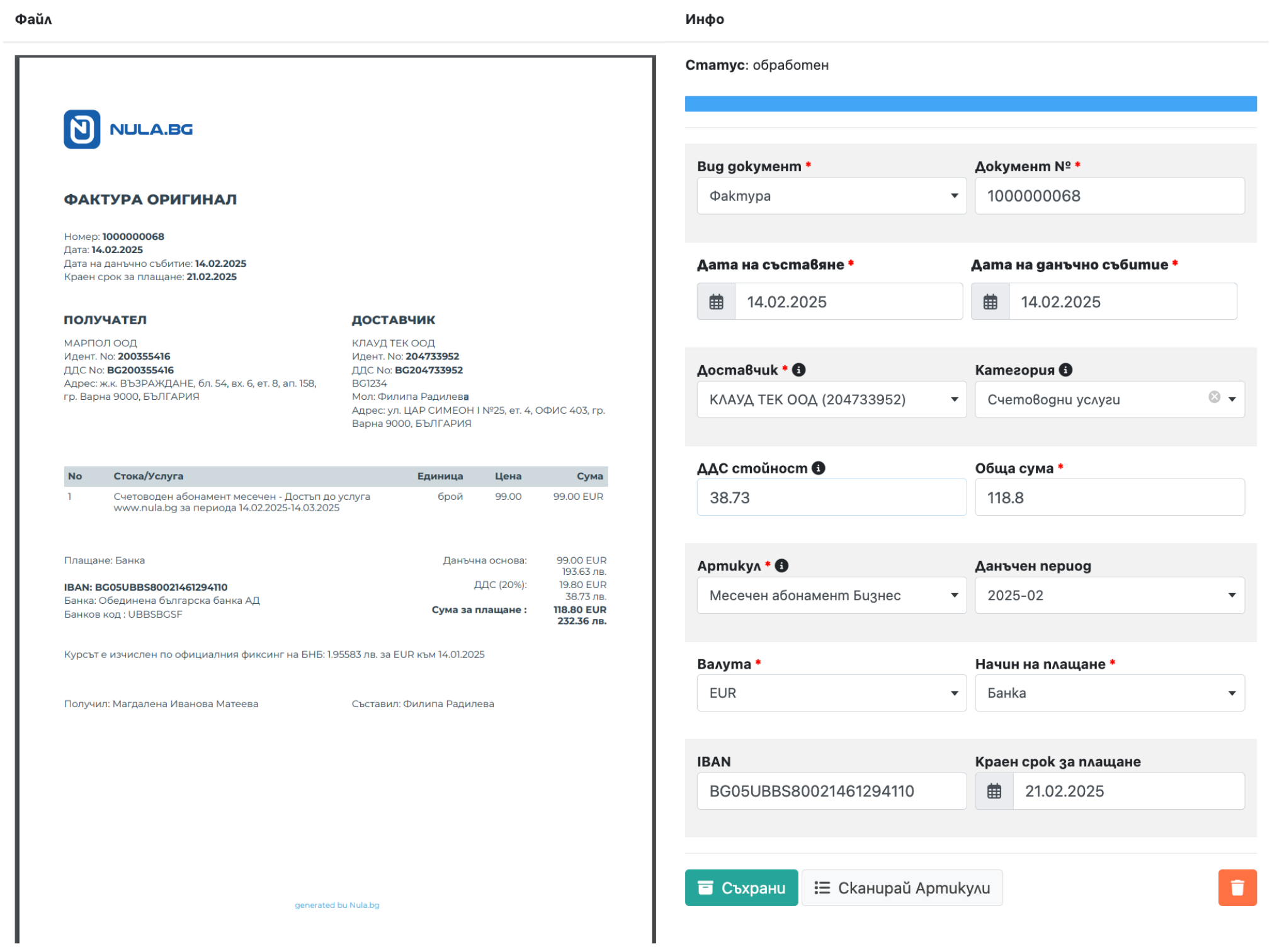

Обработка на фактури с OCR и AI

Автоматизирайте обработката на всички документи с AI технология, която извлича детайли от фактури, организира транзакциите и гарантира точна подготовка на плащанията.

- Множество канали

- Гъвкавите методи за въвеждане улесняват обработката на фактури – чрез заснемане с телефон, интеграция с имейл и уеб интерфейс за качване.

- Задвижвано от AI

- Всеки документ се обработва с AI за точно извличане на информация, минимизиране на човешките грешки и автоматично категоризиране на разходите.

- Автоматични платежни

- IBAN номера и други данни за плащания се извличат от фактурите за безпроблемно генериране на банкови преводи. Плащането на доставчици в големи обеми никога не е било толкова лесно!

Плащайте по-лесно

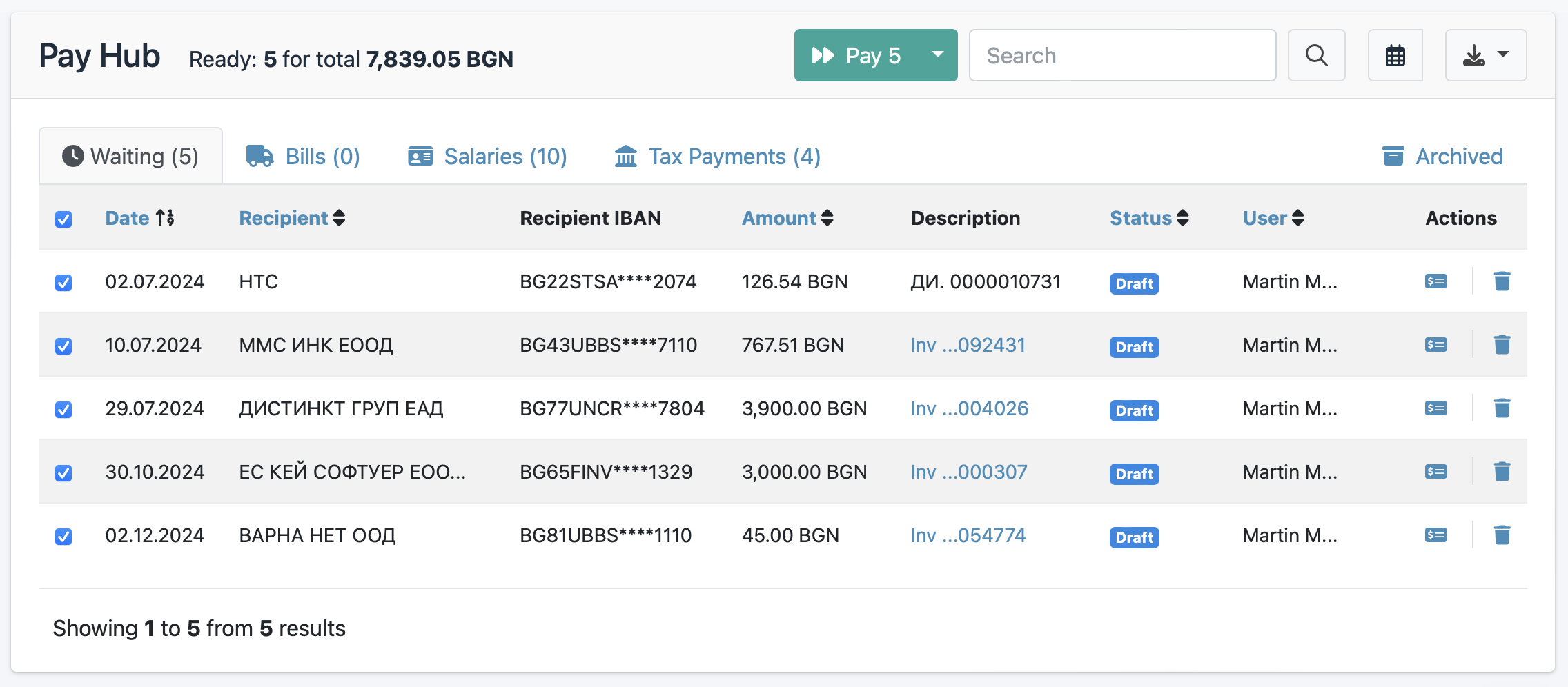

Масови плащания на задължения

Свържете банковите си сметки чрез отворено банкиране и нареждайте масови преводи с лекота. Управлявайте разходи, заплати и данъци бързо и лесно.

- Директни банкови връзки

- Добавете всички банкови сметки и управлявайте финансите си в реално време директно в платформата.

- Масови плащания, за нула време

- Плащайте сметки, заплати и данъци с няколко клика – бързо, лесно и без грешки.

- Сигурни транзакции

- Защитете финансовите си данни с най-високите стандарти за сигурност – по всяко време

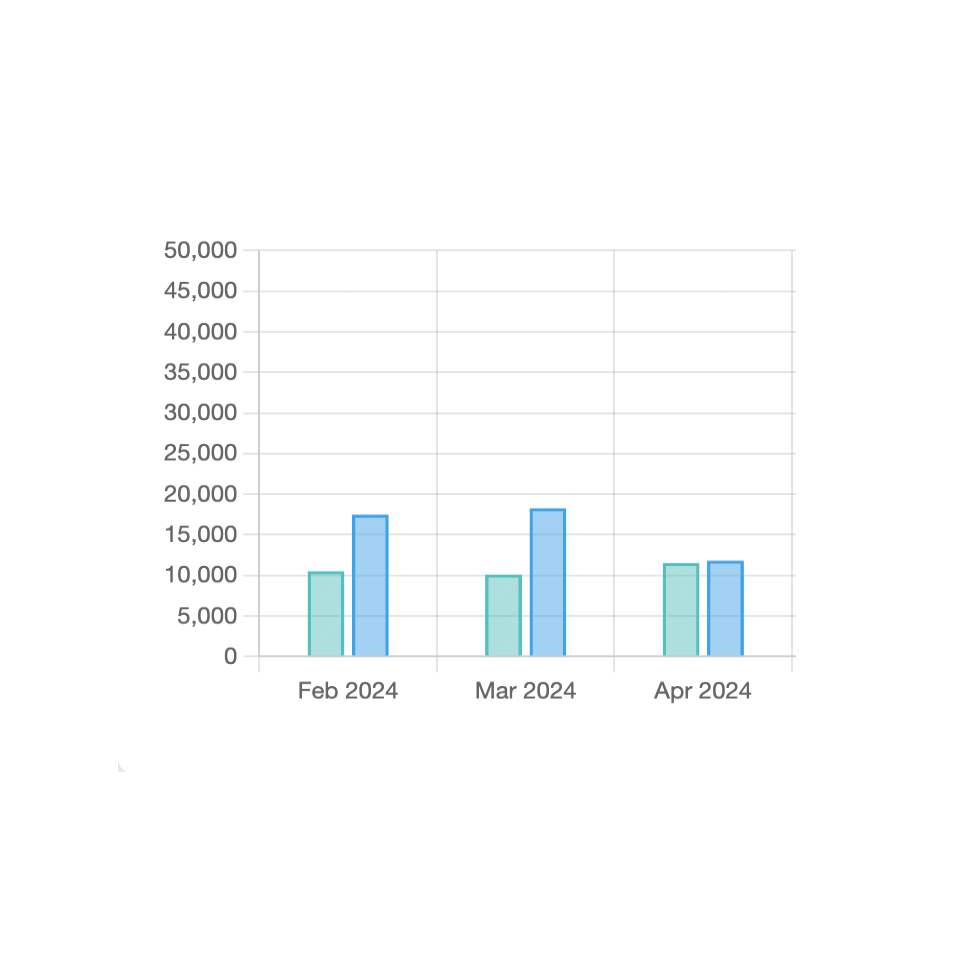

Анализирайте вашите данни

Пълен финансов контрол

AI анализи

Прогнозирайте с лекота

Вземайте по-добри решения с AI-базирани анализи и отчети.

Банкова синхронизация

Свържете всички сметки

Проследявайте входящите и изходящите транзакции в различни банки.

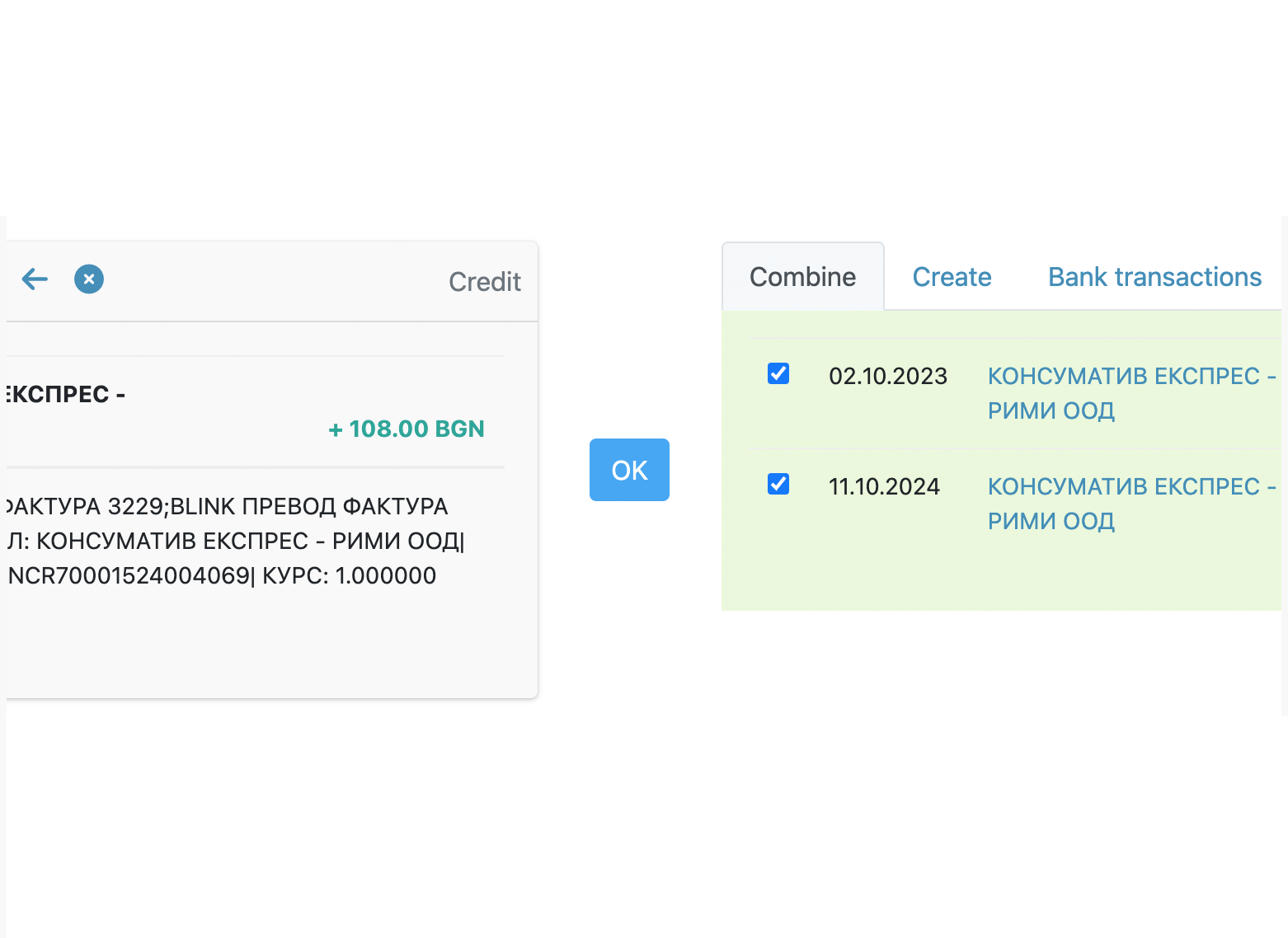

Безпроблемно съгласуване

Спестете време.

Нашата система автоматично свързва плащанията ви със съответните фактури и разходи.

Често задавани въпроси

-

Да. Можете да качите вашето лого и да персонализирате дизайна на фактурите си.

-

Абсолютно. Нашата система следи крайните срокове за плащане и статусите на фактурите, след което изпраща напомнящи имейли при закъснели плащания.

-

Фактурите могат да се генерират на английски и български засега, като предстои добавяне на още езици.

-

Използваме Open Banking API за заявяване на плащания директно от банковите сметки на клиентите ви, което прави транзакциите бързи и сигурни.

-

Да, нашата платформа поддържа множество банкови сметки. Можете да виждате всички транзакции и наличности на едно място.

-

Нашата система е обучена върху множество шаблони на фактури и разписки, осигурявайки висока точност при извличане на данни.

-

Абсолютно. Можете да фактурирате и плащате в различни валути с вградени курсове в реално време.

-

Да. Разполагаме с гъвкави опции за създаване на периодични фактури, за да улесним текущото фактуриране.